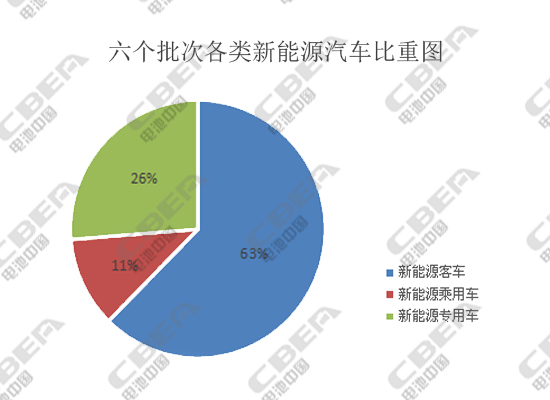

截止到目前,國家工信部已累計發布了六個批次《新能源汽車推廣應用推薦車型目錄》(以下簡稱推薦目錄),共涉及1983個新能源汽車車型。其中新能源客車總車型數為1237款,占比為62.38%;新能源乘用車總車型數為225款,占比為11.35%;新能源專用車總車型數為521款,占比26.27%。

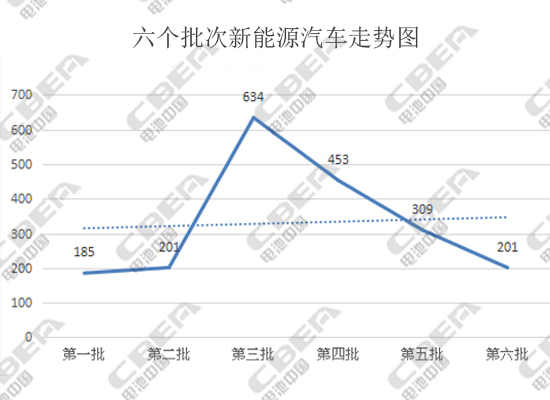

根據電池中國網分析,受到國家新能源汽車新政策及已過目錄車型推倒重審的影響,車企1-2月加緊對重審車型進行調整,因此在第3批公告中出現“扎堆式”增長的情況(第3批入選車型總數為634款,在第2批入選車型數201款的基礎上再增加215.42%)。同時受補貼新政與系統能量密度等掛鉤的影響,部分車型退出新能源汽車的角逐,4-6批次入選的新能源車型數量呈下降態勢。且由于新車型研發存在一定周期,預計第七批通過車型數量與第六批基本持平,后期將有所抬升。

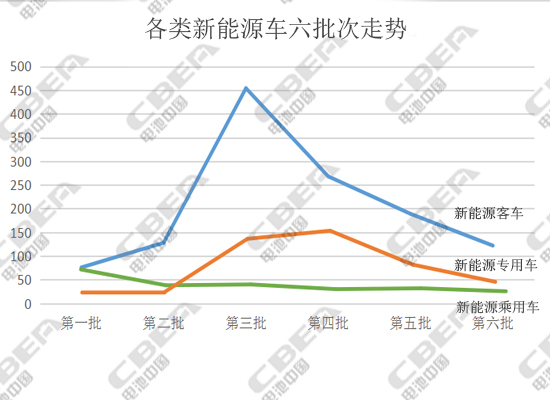

目前我國新能源汽車領域以新能源客車和專用車成為主導,新能源客車占據較大比重,新能源專用車在第2-4批增長趨勢明顯。高端技術較為集中的新能源乘用車,占比重較小,增速正常。

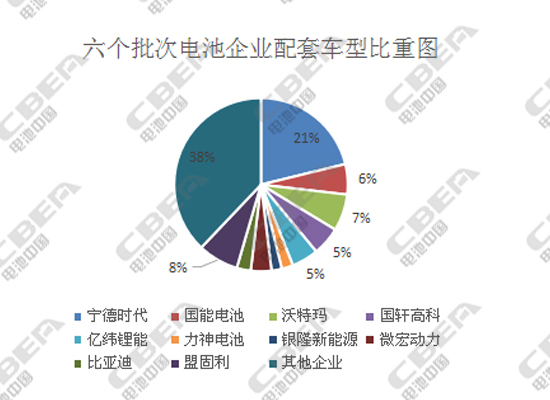

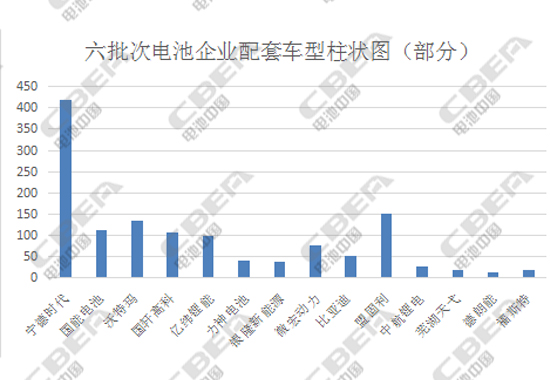

在前六批推薦目錄中,90余家動力電池企業成功入圍,為各大車企的新能源車型配套動力電池。然而其中只有52家被列入了電池企業白名單。在白名單日漸失效的情況下,除了本土企業的大量崛起,外資企業也同樣涌入中國電池市場。

值得一提的是,在六批推薦目錄中所涉及1983車型中,寧德時代可謂最大的贏家,配套車型多達420款;盟固利,沃特瑪,國能電池,國軒高科,億緯鋰能等緊隨其后。可以預見,下半年新能源汽車動力電池市場競爭將更加激烈,獲得車企大型訂單的企業將是少數,技術和規模不占優勢的電池企業將被淘汰。隨著外資動力電池企業進入國內新能源整車配套市場,動力電池領域的市場競爭將進一步升級,產業將面臨進一步整合。

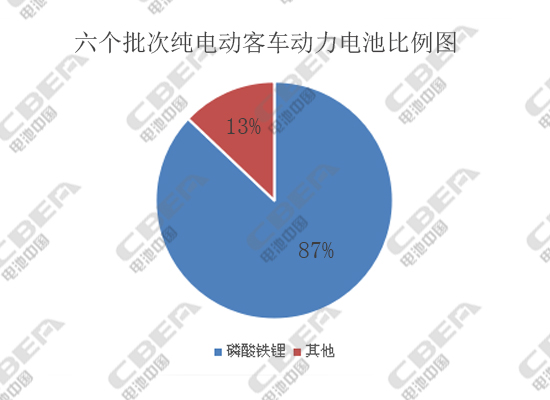

在純電動客車動力電池方面,絕大多數車型選擇使用磷酸鋰鐵電池,約占整體比重的87%。安全性是客車企業選擇動力電池的重要標準,磷酸鐵鋰動力電池的安全性被客車生產企業所看好。同時,隨著技術的進步,三元、錳酸鋰等動力電池方案也逐漸被客車廠所采納。未來電池技術仍是決定電池企業上升空間的重要指標。值得一提的是,鈦酸鋰動力電池在電動城市客車上的運用開始逐步增加,目前電動城市客車增長趨勢較快,未來鈦酸鋰動力電池市場將有可能有小幅度的增長。

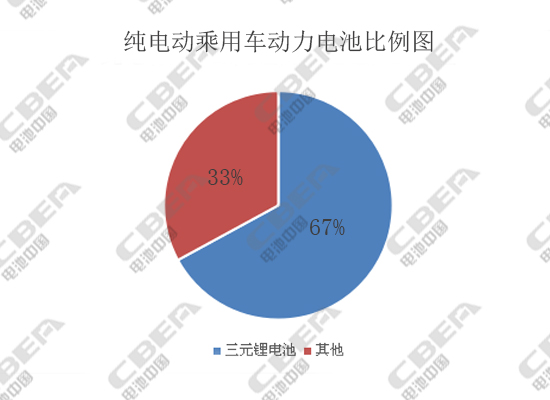

在純電動乘用車動力電池方面,更多車企選擇使用三元鋰離子電池作為車型配套的動力電池,約占整體比重的67%。可以預計,車企為滿足國家政策補貼標準,將更加青睞于使用能量密度更高的三元鋰離子電池,這也將對動力電池提出更加嚴苛的要求。同時受到今年上半年鈷礦和碳酸鋰價格的上漲,不少企業選擇使用更為廉價的錳酸鋰材料作為動力電池正極材料,這也成為乘用車動力電池的一條新的技術路線;隨著電池企業技術水平的提高,如21700型號三元鋰離子電池的投產等,純電動乘用車在能量密度、性價比等方面也將有更多提升的可能。

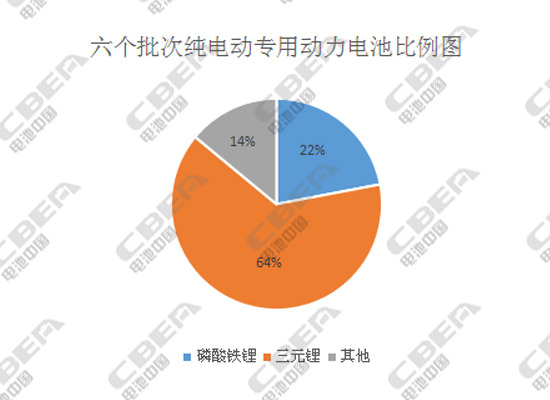

在純電動專用車動力電池方面,由于車型規格較多,用途較為復雜。對于動力電池的要求比較靈活。除了磷酸鐵鋰電池和三元鋰離子電池,更多新材料電池也被用在純電動專用車上。而在電動專用車方面,中小型動力電池企業的尋求突破的空間則將更加廣闊。

通過分析國家工信部六個批次的推薦目錄我們發現,盡管受到國家政策調整影響,但各類新能源汽車車型申報依然呈穩定上升態勢。新能源客車穩居龍頭,新能源專用車和乘用車未來有可能后來居上,呈現三種車型分庭抗禮的局面。隨著電池企業白名單的逐漸“失效”,國家對本土動力電池企業的保護力度將逐步下降。屆時可能將有更多外資企業進入中國動力電池市場,國內企業將面臨較大沖擊。目前國內電池市場格局已初步形成,中小企業將面臨更大的市場壓力,未來分得“蛋糕”的境況將更加艱難。